Σκεφτείτε το παράδειγμα όπου έχετε πάρει από μία τράπεζα ένα δάνει 100 χιλ. ευρώ και πρέπει να κα ταβάλετε μηνιαία μία σταθερή δόση, ασχέτως των μεταβολών στο εισόδημα σας. Έτσι αν σας γίνει μείωση μισθού ή απολυθείτε, ή αν μειωθούν τα έσοδα της επιχείρησης σας ή ακόμη και αν αναγκαστείτε να την κλείσετε, η δόση θα παραμείνει ίδια και η υποχρέωση αποπληρωμής της αναγκαστική παρά το ότι τα εισοδήματα σας θα έχουν επηρεαστεί αρνητικά.

Φανταστείτε τώρα μία συμφωνία με την τράπεζα η οποία συνδέει το εισόδημα σας με το ύψος της δόσης που θα....

π� �ηρώνετε. Αν μειωθούν τα εισοδήματα τότε θα μειωθεί και η δόση αλλά αν αυξηθούν τότε θα πληρώνετε περισσότερο,

Η πρώτη συμφωνία μεταφέρει το ρίσκο αποπληρωμής του δανείου αποκλειστικά σε εσάς, θέτοντας ως προτεραιότητα στον οικονομικό σας προγραμματισμό την ανάγκη εξασφάλισης της δόσης με κάθε μέσο, ακόμη και αν αυτό συνεπάγεται να κόψετε χρήματα από άλλες, πολύ σημαντικές, ανάγκες σας. Από την άλλη πλευρά, ωστόσο, όσο αυξάνατε τα εισοδήματα σας τόσο μικρότερο θα σας φαίνετε το βάρος της δόσης αφού αυτή θα έμενε σταθερή.

Η συμφωνία αυτή θα σας συνέφερε αν τα οικονομικά σας ήταν υγιή, το ρίσκο πτώχευσης σας μικρό και οι προοπτικές διατήρησης ή και αύξησης των εισοδημάτων σας θετικές.

Αν, όμως, αντιμετωπίζατε οικονομική δυσπραγία, τότε αυτή η συμφωνία θα ήταν ιδιαίτερα αρνητική για εσάς, αφού η προσπάθεια σας να εξασφαλίζετε τη δόση κάνοντας περικοπές την ώρα που το εισόδημα σας συρρικνώνονταν, θα σας έβαζε σε ένα φα� �λο κύκλο ο οποίος θα σας ανάγκαζε να παραμελήσετε ζωτικής σημασίας προτεραιότητες για την επιβίωση σας, θα σας εξαντλούσε σταδιακά και θα σας έφερνε αντιμέτωπους με το ενδεχόμενο πτώχευσης προκειμένου να αποφύγετε την πλήρη κατάρρευση σας.

Σε μία τέτοια περίπτωση η δεύτερη συμφωνία θα σας εξυπηρετούσε περισσότερο γιατί κάνει την τράπεζα κοινωνό του ρίσκου αποπληρωμής του δανείου σας και σας εξασφαλίζει «χώρο» να αναπνεύσετε, μειώνοντας θεαματικά το ρίσκο πτώχευσης σας. Αυ τό θα σας έδινε τη δυνατότητα να ιεραρχήσετε τις οικονομικές σας προτεραιότητες έτσι ώστε από τη μία πλευρά να εξασφαλίσετε την επιβίωση σας και από την άλλη να προσπαθήσετε να αυξήσετε τα εισοδήματα σας.

Το αντάλλαγμα για την τράπεζα θα ήταν πως το δάνειο σας θα γινόταν 'βιώσιμο' και αυτό θα φαινόταν καλό στον ισολογισμό της αλλά και ότι όσο θα αυξάνονταν τα εισοδήματα σας τόσο θα αυξάνονταν και τα χρήματα που θα λάμβανε από εσάς.

Ένας τρίτος που θα ενδιαφερόταν να συνεργαστεί μαζί σας επιχειρηματικά, θα ήταν πολύ διστακτικός γνωρίζοντας ότι ενώ είστε σε δυσμενή οικονομική κατάσταση δεσμεύεστε από μία δανειακή συμφωνία όπως η πρώτη, η οποία επιτείνει την οικονομική σας δυσπραγία και αυξάνει την πιθανότητα πτώχευση σας.

Θα ήταν πολύ πιθανότερο να δείξει ενδιαφέρον, ωστόσο, αν η δανειακή σας συμφωνία ήταν της δεύτερης μορφής, καθώς το ρίσκο πτώχευσης σας θα ήταν μικρό και οι προοπτικές ενίσχυσης της οικονομ� �κής σας κατάστασης ανεμπόδιστες.

Αν στο παράδειγμα τοποθετήσετε στη θέση σας την Ελλάδα, στη θέση της τράπεζας την Ευρωπαϊκή Κεντρική Τράπεζα και το Ταμείο Χρηματοπιστωτικής Σταθερότητας και στη θέση του τρίτου προσώπου τους επενδυτές, τότε θα έχετε εικόνα της νέας πρότασης της ελληνικής κυβέρνησης για τη διευθέτηση του προβλήματος του δημόσιου χρέους.

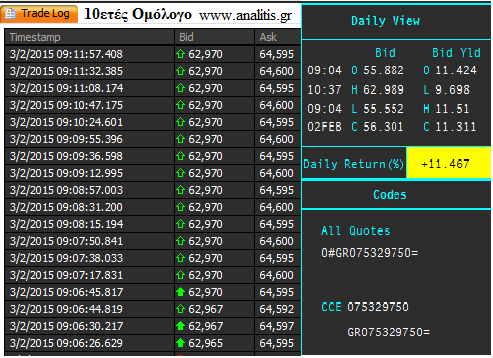

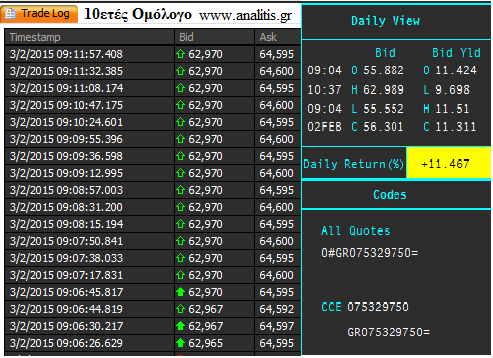

Η πρόταση αυτή, σε συνδυασμό με τη στροφή από μία ρητορική ευθείας ρήξης σε � �ία νέα ρεαλιστικής διαπραγμάτευσης, έχει προκαλέσει την Τρίτη το έντονο επενδυτικό ενδιαφέρον για ελληνικές μετοχές και ομόλογα, με το Γενικό Δείκτη του Χρηματιστηρίου Αθηνών και τα ελληνικά 10ετή ομόλογα να ενισχύονται θεαματικά.

Η αντίδραση αυτή των επενδυτών στην προοπτική και μό νο εξεύρεσης μίας βιώσιμης λύσης για το ελληνικό χρέος είναι μια πρόγευση του τι θα συμβεί σε ελληνικές μετοχές και ομόλογα αλλά και σε επίπεδο επενδύσεων στην Ελλάδα στην περίπτωση που μία συμφωνία όντως επιτευχθεί.

Φανταστείτε τώρα μία συμφωνία με την τράπεζα η οποία συνδέει το εισόδημα σας με το ύψος της δόσης που θα....

π� �ηρώνετε. Αν μειωθούν τα εισοδήματα τότε θα μειωθεί και η δόση αλλά αν αυξηθούν τότε θα πληρώνετε περισσότερο,

Η πρώτη συμφωνία μεταφέρει το ρίσκο αποπληρωμής του δανείου αποκλειστικά σε εσάς, θέτοντας ως προτεραιότητα στον οικονομικό σας προγραμματισμό την ανάγκη εξασφάλισης της δόσης με κάθε μέσο, ακόμη και αν αυτό συνεπάγεται να κόψετε χρήματα από άλλες, πολύ σημαντικές, ανάγκες σας. Από την άλλη πλευρά, ωστόσο, όσο αυξάνατε τα εισοδήματα σας τόσο μικρότερο θα σας φαίνετε το βάρος της δόσης αφού αυτή θα έμενε σταθερή.

Η συμφωνία αυτή θα σας συνέφερε αν τα οικονομικά σας ήταν υγιή, το ρίσκο πτώχευσης σας μικρό και οι προοπτικές διατήρησης ή και αύξησης των εισοδημάτων σας θετικές.

Αν, όμως, αντιμετωπίζατε οικονομική δυσπραγία, τότε αυτή η συμφωνία θα ήταν ιδιαίτερα αρνητική για εσάς, αφού η προσπάθεια σας να εξασφαλίζετε τη δόση κάνοντας περικοπές την ώρα που το εισόδημα σας συρρικνώνονταν, θα σας έβαζε σε ένα φα� �λο κύκλο ο οποίος θα σας ανάγκαζε να παραμελήσετε ζωτικής σημασίας προτεραιότητες για την επιβίωση σας, θα σας εξαντλούσε σταδιακά και θα σας έφερνε αντιμέτωπους με το ενδεχόμενο πτώχευσης προκειμένου να αποφύγετε την πλήρη κατάρρευση σας.

Σε μία τέτοια περίπτωση η δεύτερη συμφωνία θα σας εξυπηρετούσε περισσότερο γιατί κάνει την τράπεζα κοινωνό του ρίσκου αποπληρωμής του δανείου σας και σας εξασφαλίζει «χώρο» να αναπνεύσετε, μειώνοντας θεαματικά το ρίσκο πτώχευσης σας. Αυ τό θα σας έδινε τη δυνατότητα να ιεραρχήσετε τις οικονομικές σας προτεραιότητες έτσι ώστε από τη μία πλευρά να εξασφαλίσετε την επιβίωση σας και από την άλλη να προσπαθήσετε να αυξήσετε τα εισοδήματα σας.

Το αντάλλαγμα για την τράπεζα θα ήταν πως το δάνειο σας θα γινόταν 'βιώσιμο' και αυτό θα φαινόταν καλό στον ισολογισμό της αλλά και ότι όσο θα αυξάνονταν τα εισοδήματα σας τόσο θα αυξάνονταν και τα χρήματα που θα λάμβανε από εσάς.

Ένας τρίτος που θα ενδιαφερόταν να συνεργαστεί μαζί σας επιχειρηματικά, θα ήταν πολύ διστακτικός γνωρίζοντας ότι ενώ είστε σε δυσμενή οικονομική κατάσταση δεσμεύεστε από μία δανειακή συμφωνία όπως η πρώτη, η οποία επιτείνει την οικονομική σας δυσπραγία και αυξάνει την πιθανότητα πτώχευση σας.

Θα ήταν πολύ πιθανότερο να δείξει ενδιαφέρον, ωστόσο, αν η δανειακή σας συμφωνία ήταν της δεύτερης μορφής, καθώς το ρίσκο πτώχευσης σας θα ήταν μικρό και οι προοπτικές ενίσχυσης της οικονομ� �κής σας κατάστασης ανεμπόδιστες.

Αν στο παράδειγμα τοποθετήσετε στη θέση σας την Ελλάδα, στη θέση της τράπεζας την Ευρωπαϊκή Κεντρική Τράπεζα και το Ταμείο Χρηματοπιστωτικής Σταθερότητας και στη θέση του τρίτου προσώπου τους επενδυτές, τότε θα έχετε εικόνα της νέας πρότασης της ελληνικής κυβέρνησης για τη διευθέτηση του προβλήματος του δημόσιου χρέους.

Η πρόταση αυτή, σε συνδυασμό με τη στροφή από μία ρητορική ευθείας ρήξης σε � �ία νέα ρεαλιστικής διαπραγμάτευσης, έχει προκαλέσει την Τρίτη το έντονο επενδυτικό ενδιαφέρον για ελληνικές μετοχές και ομόλογα, με το Γενικό Δείκτη του Χρηματιστηρίου Αθηνών και τα ελληνικά 10ετή ομόλογα να ενισχύονται θεαματικά.

Η αντίδραση αυτή των επενδυτών στην προοπτική και μό νο εξεύρεσης μίας βιώσιμης λύσης για το ελληνικό χρέος είναι μια πρόγευση του τι θα συμβεί σε ελληνικές μετοχές και ομόλογα αλλά και σε επίπεδο επενδύσεων στην Ελλάδα στην περίπτωση που μία συμφωνία όντως επιτευχθεί.

Πηγή: http://kafeneio-gr.blogspot.com/

No comments:

Post a Comment